Ações vs Fundos Imobiliários: Como Calcular o Rendimento Real e Montar uma Carteira Diversificada?

Muitos investidores cometem o erro de comparar rendimentos de diferentes classes de ativos, sem levar em conta as características específicas de cada um. Por exemplo, é comum comparar os dividendos de um fundo imobiliário com os de ações ou até com os retornos da renda fixa. Contudo, é essencial entender o conceito de rendimento real e o impacto da inflação para tomar decisões mais embasadas.

A Influência da Inflação nos Investimentos

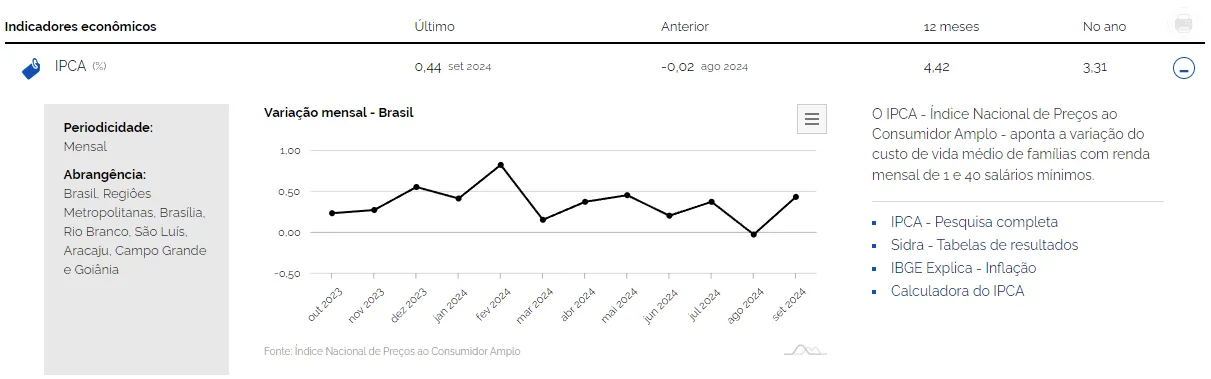

Quando falamos de rendimento real, precisamos considerar a inflação da moeda em que o investimento está. No Brasil, o IPCA (Índice de Preços ao Consumidor Amplo), calculado pelo IBGE, é o principal indicador da inflação. Segundo o site do IBGE, a inflação acumulada nos últimos 12 meses foi de 4,42%. Isso significa que, sem considerar a inflação, o poder de compra do seu dinheiro diminui.

Portanto, ao analisar renda fixa ou qualquer outro investimento, como os fundos imobiliários, é preciso descontar a inflação para chegar ao rendimento real. Por exemplo, com a taxa Selic em 10,75%, descontando a inflação de 4,42%, o rendimento real seria de apenas 6,33%.

Comparação Correta Entre Ativos

Diferente da renda fixa, muitos fundos imobiliários de tijolo, como os que investem em shoppings, galpões e lajes corporativas, têm uma vantagem: seus ativos são reavaliados periodicamente, refletindo a variação da inflação. Isso faz com que os dividendos pagos por esses fundos sejam, em tese, livres do impacto inflacionário. Além disso, os aluguéis desses imóveis são frequentemente ajustados por índices de inflação, garantindo um retorno mais estável e protegido contra a perda de valor da moeda.

Comparar diferentes classes de ativos diretamente, sem considerar suas particularidades, pode ser enganoso. Fundos imobiliários, ações e renda fixa possuem características, riscos e objetivos distintos. Enquanto os fundos imobiliários estão ligados ao setor imobiliário e distribuem rendimentos regularmente, as ações distribuem uma parte dos lucros das empresas, mas também realizam reinvestimentos. Já na renda fixa, a inflação e a taxa de juros têm um papel crucial na determinação do rendimento real.

Diversificação: A Chave para o Sucesso do Investidor

Para qualquer investidor, especialmente os que estão começando, o caminho ideal é montar uma carteira diversificada que reflita seu perfil de risco. A diversificação é a melhor estratégia para se proteger de eventuais crises ou perdas em um determinado setor ou classe de ativo. Investir em diferentes tipos de ativos pode diluir riscos e aumentar as chances de um bom desempenho a longo prazo.

Começar Com Pouco e Estudar Sempre

É fundamental para o investidor iniciante começar com pequenos aportes e aos poucos ganhar prática na escolha de ativos. Além disso, estudar bastante é indispensável. Um ótimo ponto de partida é o livro “O Investidor Inteligente“, de Benjamin Graham, que ensina duas abordagens: uma defensiva e outra mais agressiva, além de conceitos como margem de segurança.

O quanto antes você começar a investir, melhor será o seu desenvolvimento como investidor. Você vai se familiarizar com o mercado, acompanhar mais de perto as notícias e se tornar mais analítico, compreendendo como os acontecimentos podem impactar seus fundos imobiliários, ações e renda fixa.

Por fim, lembre-se: o segredo do sucesso nos investimentos está no equilíbrio entre conhecimento, diversificação e uma boa estratégia de longo prazo.